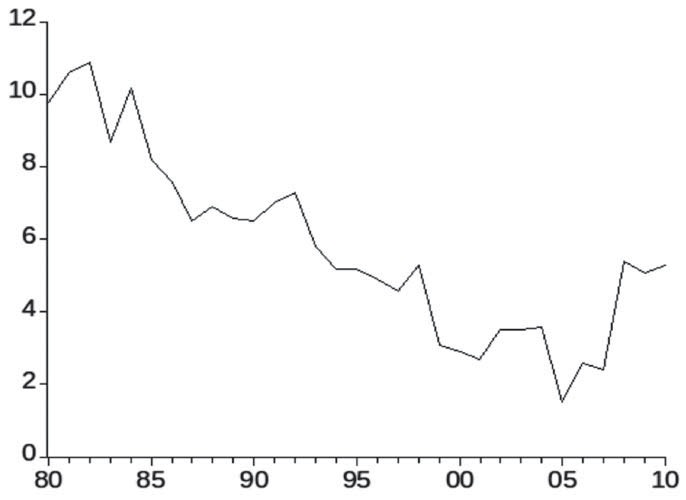

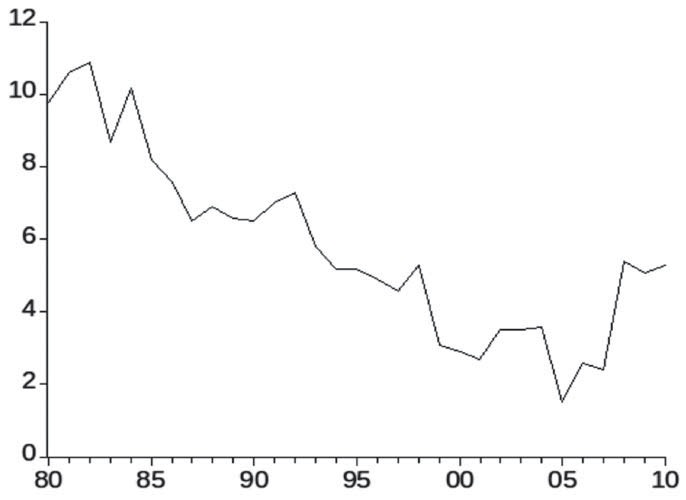

Grafik 1: USA: Sparquote der Privathaushalte (%)

Sparbetrag der Haushalte im Verhältnis zu ihrem verfügbaren Einkommen

Quelle: Bureau of economic analysis (BEA), Nipa.

Es zeichnet sich immer deutlicher eine neue Krise ab: die Staatsschuldenkrise. Und es wird so getan, als ob sie mit der ersten (Finanz-) Krise nichts zu tun habe.

Isaac Johsua

Am 15. September 2008 jährte sich die Pleite von Lehman Brothers zum dritten Mal. Mit ihr hat offiziell die eigentliche Finanzkrise begonnen. Und schon stehen wir am Anfang einer neuen Krise. Die Staaten sind überschuldet und der Grund für diese Überschuldung soll bei den unfähigen Regierungen und ihrer ungezügelten Ausgabenpolitik liegen. Dies ist aber keineswegs der Grund. Die Staatsschuldenkrise ist nichts anderes als die Fortsetzung der großen Krise, die vor drei Jahren beinahe die ganze Welt erfasst hat. Als die Immobilienblase (insbesondere in den USA) platzte, wurde die Verschuldung der Privathaushalte zur Verschuldung der Finanzinstitute und diese wiederum führte zur Verschuldung der Staaten. Die Karikatur eines Beispiels dafür wurde der irische Staat: Er übernahm die Verpflichtungen der Banken, die von toxischen Aktiva der Finanzkrise belastet waren und versuchte damit, ein Fass ohne Boden zu füllen: 29,3 Mrd. Euro zum Beispiel alleine für den Versuch, die Anglo Irish Bank zu sanieren. Zur Rettung der Banken, deren Verluste vorher verschwiegen wurden, wurden bis heute insgesamt 50 Mrd. Euro oder fast ein Drittel des Bruttoinlandprodukts (BIP) ausgegeben. [1]

Die Überschuldung der Privathaushalte hat die Finanzwelt gefährdet und die Staaten haben keine Sekunde gezögert und sind ihnen zu Hilfe geeilt, ohne irgendwelche Bedingungen zu stellen, ganz nach dem guten alten Prinzip „Privatisierung der Profite, Vergesellschaftung der Verluste“. Gemäß der Europäischen Kommission der EU haben die 27 Mitgliedsländer im Jahr 2009 den Finanzinstituten 352 Mrd. Euro an Hilfe zukommen lassen, das sind knapp 3 % des BIP der EU. In dieser Summe sind die Garantien inbegriffen, die noch keine wirklichen Ausgaben darstellen. Ohne Garantien beträgt die Hilfe an den Finanzsektor 224 Mrd. Euro (für die Rekapitalisierung der Banken oder zur Tilgung ihrer toxischen Aktiva oder zur Verbesserung ihrer Liquidität), was ca. 2 % des BIP der EU-27 ausmacht. [2] In den USA beträgt die Hilfe des Troubled Asset Relief Program (TARP) an diverse Finanzinstitute 700 Mrd. Dollar. Gleichzeitig hat die Fed (die amerikanische Zentralbank) diesen Institutionen für über 2500 Mrd. Dollar zinslose Darlehen gewährt. [3] Nach offiziellen Zahlen hat in Frankreich die Rettung des Finanzsystems während der Krise die öffentliche Hand 128 Mrd. Euro gekostet. Die Europäische Kommission schätzt die effektiven Ausgaben des französischen Staates viel höher ein, nämlich von 2008 bis 2009 auf 210 Mrd. Euro für Rekapitalisierungen und Garantien, was Zweifel an der Höhe der tatsächlichen Hilfe aufkommen lässt, da die Garantien keine Ausgaben bedeuten. Zweifel sind auch angebracht bezüglich der 128 Mrd. Euro. [4]

Der vergiftete Stab der Überschuldung wurde so von Hand zu Hand weitergereicht, ohne dass er deshalb aus der Welt geschafft worden wäre, ganz im Gegenteil. Zu dieser schweren Last kamen noch die Auswirkungen des Rückgangs der öffentlich finanzierten Aktivitäten hinzu, Auswirkungen, die die Steuereinnahmen schmälern und zu höheren Ausgaben führen. Dabei darf die Riesenlast der zahlreichen Pläne für den Wiederaufschwung nicht vergessen werden. China allein hat dafür 585 Mrd. Dollar ausgegeben.

Der beste Beweis für den nahtlosen Übergang von der Immobilienkrise zur Krise der Staaten ist aus der Tabelle 1 ersichtlich, die die Entwicklung des Anteils der öffentlichen Defizite am BIP aufzeigt. Von 2005 bis 2007 lag deren Umfang in den meisten europäischen Ländern in durchaus vernünftigen Grenzen. Diese Defizite stiegen in Wirklichkeit erst 2008/09 sprunghaft an als Folge der Bankenrettungen und der kostspieligen Wiederaufschwungpläne und weil im Rückgang der Aktivitäten der öffentlichen Hand (und der Steuereinnahmen) die Folgen der großen Krise des 21. Jahrhunderts spürbar wurden. Das öffentliche Defizit der gesamten Eurozone belief sich 2009 auf 6,3 % des BIP, im Gegensatz zu 2007, als es lediglich 0,7 % betrug. In allen OECD-Ländern stieg dieses Defizit von 1,3 % im Jahr 2007 auf 8,2 % im Jahr 2009. Einige dieser Länder wiesen 2007 sogar einen Überschuss auf. Darunter auch einige heute besonders gefährdete Länder wie Irland oder Spanien. Hinzu kommt, dass zahllose Steuererleichterungen für die Reichsten in den meisten Ländern, die Steuerparadiese und die Einschränkungen in der öffentlichen Ausgabenpolitik ebenfalls zu Steuermindereinnahmen geführt und so der öffentlichen Hand in einem äußerst wichtigen Augenblick den finanziellen Spielraum geraubt haben. (Tabelle 1)

Dies wird von Tabelle 2 bestätigt, die die Entwicklung der Schulden der nationalen Verwaltungen in Prozent des BIP zeigt. 2005 liegt dieser Prozentsatz in einigen Ländern besonders tief (zum Beispiel Irland, Spanien) und in einigen Ländern besonders hoch (zum Beispiel Griechenland, Japan). Doch in allen Ländern kommt es 2009, ja sogar bereits 2008 zu einem sprunghaften Anstieg. Auch diese Tabelle zeigt klar, dass ein Zusammenhang besteht mit der großen Krise des beginnenden 21. Jahrhunderts, sei dies nun die Rettung der Banken mit öffentlichen Geldern, die extrem teuren Wiederaufschwungspläne oder das Dahinschmelzen der Steuereinnahmen, von denen der Rückgang der Aktivitäten begleitet wird. (Tabelle 2)

Um das Misstrauen einzudämmen zu versuchen, wurde ein europäischer Fonds gegründet und Griechenland im Frühjahr 2010 eine erste Hilfe von 110 Mrd. Euro zugesprochen (dessen öffentliche Verschuldung damals 140 % des BIP ausmachten). Seither ist die Bedrohung noch gewachsen: Auf Griechenland folgten rasch Irland und Portugal mit einer öffentlichen Verschuldung von 114 % resp. 93 % des BIP. Dann Spanien und eventuell Italien mit 120 %. Und schließlich Frankreich, warum auch nicht. Am 21. November 2010 stürzt Irland wegen seiner Banken und bekommt von der EU und vom IWF eine Hilfe von 85 Mrd. Euro. Am 7. April 2011 trifft es Portugal; am 3. Mai 2011 erhält es von der EU und vom IWF 78 Mrd. Euro. Am Ende des Jahres 2010 weist es ein Staatsdefizit von 9,2 % des BIP aus und eine Staatsverschuldung von 160 Mrd. Euro. Gleichzeitig mit dieser „Hilfe“ werden riesige Opfer abverlangt, überall muss die Bevölkerung für eine Krise bezahlen, die sie nicht verursacht hat.

Unter dem Druck der „Märkte“ will jedes Land in Sachen Härte der Musterknabe sein in der Hoffnung, so Sanktionen zu entgehen. Als Italien von der Spekulation bedroht wurde, wurde überstürzt ein zweites „Sparpaket“ von 48 Mrd. Euro geschnürt und am 15. Juli 2011 beschlossen. Es sieht weitere Privatisierungen vor, das Einfrieren der Löhne und einen Anstellungsstopp bei den Staatsangestellten sowie eine Senkung der Beiträge an die Gemeinden. Diese Logik des „Musterschülers“ ist in Tat und Wahrheit ein schrecklicher Teufelskreis. Die massive Senkung der öffentlichen Ausgaben in allen Ländern (USA inbegriffen) und der weitverbreitete Griff zur „Sparpolitik“ führen zur Beschränkung öffentlicher Aktivitäten. Auf die nach Erhalt der Finanzhilfe von 78 Mrd. Euro in Portugal als Gegenleistung beschlossenen Maßnahmen werden zwei Jahre Rezession folgen (2012/13), was selbst Befürworter dieser Hilfe zugeben. [5] Der Rückgang der öffentlichen Aktivitäten führt zum Rückgang der Steuereinnahmen, was wiederum das Defizit erhöht. Die „Märkte“, die zu Ausgabenkürzungen drängen, stellen ein erhöhtes Defizit fest und verlangen für Darlehen an den betroffenen Staat ständig höhere Zinsen, womit sie die Schuldenlast noch vergrößern. So stiegen am 11. Juli 2011 die Zinsen auf langfristige, zehnjährige Darlehen in Spanien und Italien auf historische Rekordhöhen, zwischen 5,5 und 6 %. Am 2. August 2011 stiegen die gleichen Zinsen erneut: Die Zinsen auf spanische Obligationen wurden auf 6,326 % und auf italienische Obligationen auf 6,165 % erhöht. Der Abstand zum Zinssatz Deutschlands (er lag damals bei 2,426 %), der als Referenzzinssatz dient, stieg ebenfalls auf einen neuen Rekord. Eine mittel- und langfristig klar unhaltbare Situation. Gleichzeitig kletterten die Zinsen für 10-jährige Darlehen in Portugal auf 10,708 % und jene in Griechenland blieben stabil, allerdings bei 14,454 %! [6] Und es geht schnell: Am 27. Juli gab das italienische Schatzamt zehnjährige Titel im Betrag von 942 Millionen Euro aus zum Zins von 4,07 %, während die vorhergehende ähnliche Operation vom 27. Mai noch zum Zins von 2,51 % erfolgte! [7] Sollte es in diesem Rhythmus weitergehen, wird die Finanzierung des Defizits durch den italienischen Staat mit „Hilfe“ der Märkte schnell einmal prohibitiv.

Bei dieser Flucht nach vorn ist auf dem europäischen Gipfel in Brüssel vom 21. Juli 2011 eine Schwelle überschritten worden. Es wurde ein neues Hilfspaket für Griechenland von 109 Mrd. Euro beschlossen. Die diesem Land gewährten alten und neuen Darlehen wurden von 7½ auf 15 Jahre verlängert. Der sehr hohe Zins von 6 % wurde auf 3,5 % und 4 % gesenkt. Irland und Portugal, denen Europa ebenfalls „geholfen“ hat, kommen ebenfalls in den Genuss dieser tieferen Zinsen. Dem Europäischen Stabilitätsfonds wurden neue Aufgaben übertragen. Er darf in Zukunft Regierungen für die Rekapitalisierung ihrer Banken mit Darlehen unterstützen oder sogar in Schwierigkeiten geratenen Banken direkt Darlehen gewähren. So wird die gleiche zerstörerische Politik weiterverfolgt. Die Hilfe an die Finanzwelt ist massiv, bedingungslos. Ihr fließen weiterhin unglaubliche Summen zu, ohne dass dafür irgendwelche Gegenleistung, Einschränkung, Regulierung verlangt wird. Im Gegensatz dazu werden von der Bevölkerung, die bereits unter „Spar“-Plänen, Privatisierungen und der Zerstörung des öffentlichen Dienstes leidet, unglaubliche Opfer abverlangt. Und dies alles, ohne dass sich eine Lösung der Krise abzeichnet: Die Financial Times schätzt, dass die Schulden Griechenlands mit dem ganzen Maßnahmenpaket des Gipfeltreffens lediglich um 7 % gesenkt werden können. Andere rechnen mit einer Senkung von 10 % oder 20 % [8], doch so oder so sind wir von einer Lösung weit entfernt. 2010 betrug das Staatsdefizit Griechenlands 10,4 % seines BIP anstatt der ursprünglich geplanten 9,6 %. [9] Im Jahr 2011 wird seine öffentliche Verschuldung 150 % des BIP übersteigen und das Land weiterhin im Würgegriff halten, das wirtschaftlich und sozial bereits auf den Knien ist.

Der Gipfel vom 21. Juli bedeutet also lediglich die Fortführung einer unheilvollen Politik. Er bedeutet jedoch trotzdem eine Wende, allerdings auf einem ganz anderen Gebiet: Zum ersten Mal wurde auch ein Beitrag vom Privatsektor, von Banken und anderen Finanzinstituten verlangt. Dies muss als Folge des Drucks von Seiten wütender SteuerzahlerInnen gesehen werden. Das Bewusstsein über den Ernst der Lage ist ebenfalls gewachsen und darüber, dass nicht einfach im gleichen Stil weitergemacht werden kann. Es wurde beschlossen, dass die Schulden des griechischen Staates nicht wie ursprünglich vorgesehen behandelt werden und dass die Gläubiger die Wahl haben zwischen folgenden möglichen Lösungen: Tausch ihrer Titel gegen solche mit längeren Laufzeiten (30 Jahre), Weiterführung der abgelaufenen Titel zu gleichen Konditionen oder Verkauf ihrer Titel mit einer Abschreibung auf einem Wiederverkaufsmarkt.

Im letzteren Fall könnte der Europäische Stabilitätsfonds ebenfalls eingreifen, indem er diese „Second-Hand“-Schuldbriefe aufkaufen könnte. Tatsache ist, dass auf diesem Gipfel beschlossen wurde, dass Aufkäufe dieser Art von allen Ländern der Eurozone einstimmig bewilligt werden müssen. Trotzdem können Banken auf diese Art günstig einen Teil ihrer toxischen Papiere loswerden, da für die Kosten die europäischen SteuerzahlerInnen aufkommen. Man könnte sogar sagen, dass sie dazu aufgefordert werden, da sie beim Kauf von Wertpapieren größere Risiken eingehen können, wohl wissend, dass sie sie leicht wieder los werden können. Leider ist diese Vorgehensweise nicht neu. Ist es nicht bereits so gelaufen, bevor der Europäische Stabilitätsfonds diese Kompetenzen erteilt hat? Die Banken vergaben Darlehen an Länder der Eurozone, ohne sich groß um deren Überschuldung zu kümmern, so sicher waren sie, bei ernsthaften Problemen finanzielle Hilfe aus Europa zu bekommen. So konnten sie gleichzeitig extrem hohe Zinsen verlangen, die berühmte „Risiko-Prämie“ (wobei sie sich für 1 % bei der Europäischen Zentralbank refinanzieren können), und sicher sein, dass sie bei Verfall ihr geliehenes Geld wieder zurückerhalten. Das Risiko, das normalerweise vom privaten Geldgeber getragen wird, war de facto bereits der öffentlichen Hand übertragen worden.

Der Europa-Gipfel vom 21. Juli ist aber in anderer Hinsicht eine klare Wende: Zum ersten Mal wird Zahlungsunfähigkeit zugelassen. Es kursieren sehr unterschiedliche Schätzungen. Der neue Hilfsplan für Griechenland soll sich auf 160 Mrd. Euro belaufen. 109 Mrd. sollen von Europa und vom IWF stammen, der Rest von privaten Gläubigern. Nach Angaben des IWF sollen die Gläubigerbanken Griechenlands zwischen 2011 und 2020 135 Mrd. beisteuern, 54 Mrd. davon bis 2014. Die europäischen Banken und Versicherungen sollen 21 % von dem abschreiben, was ihnen Griechenland schuldet. [10] Doch genaue Zahlen sind im Moment unwichtig. Es ist auch unwichtig, ob von einer teilweisen Zahlungsunfähigkeit oder von einer selektiven Zahlungsunfähigkeit die Rede ist. Wichtig ist, dass sie als Möglichkeit anerkannt wird. Die Finanzlobby hat gute Arbeit geleistet: Das von den kreditgebenden Banken abverlangte Opfer ist sehr bescheiden: Insgesamt kommen die Rückstellungen auf griechische Wertpapiere für die französischen Banken lediglich auf 1,4 Mrd. Euro und für die deutschen Banken auf 843 Millionen. [11] Dennoch: Ein Gläubiger des griechischen Staates hat heute nicht mehr die Gewissheit, dass er sein Geld in vollem Umfang und zum vorgesehenen Zeitpunkt zurückbezahlt erhält. Bereits am 22. Juli hat die Rating-Agentur Fitch verlauten lassen, dass sie beabsichtigt, Griechenland für teilweise zahlungsunfähig zu erklären. Am 25. Juli hat Moody’s erklärt, Griechenland stehe knapp vor der Zahlungsunfähigkeit. Diese würde eintreten, sobald der Austausch der alten Darlehen der griechischen Verschuldung gegen neue abgeschlossen sei.

Tabelle 2: Schuldensumme der gesamten Staatsverwaltung in % des BIP

Quelle: OECD, n.v.= nicht verfügbar |

Eine solche Zahlungsunfähigkeit kann schwerwiegende Konsequenzen haben. Sie schwächt die vielen Banken, die, geblendet von der Aussicht auf Gewinne, riesige Mengen an öffentlichen griechischen Obligationen gezeichnet haben. Hinzu kommt, dass die Europäische Zentralbank damit droht, bei Zahlungsunfähigkeit als Gegenwert für Finanzspritzen an griechische Banken keine griechischen Papiere mehr entgegenzunehmen (wie sie dies bis dahin getan hat). Tatsächlich wollte das Europa des Geldes mit der Gewährung der notwendigen Garantien die Europäische Zentralbank ersetzen, doch sein Engagement bleibt unklar und es ist unsicher, ob dies genügt. Vergessen wir vor allem nicht, dass viele Finanzinstitute, die Griechenland Darlehen gewährt haben, sich für den Fall von Zahlungsunfähigkeit mit Kreditausfall-Swaps (credit default swaps, CDS) abgesichert haben. CDS sind „Derivate“, deren Wert und Eigentümer unbekannt sind. Hier droht eine Staumauer zu brechen und es könnte zu einem Tsunami kommen.

Diese Gefahr ist schon groß, doch wirkliche Gefahr droht anderswo. Die TeilnehmerInnen am Europa- Gipfel waren vielleicht der Meinung, Griechenland gerettet zu haben. Doch bei Zahlungsunfähigkeit könnte das Misstrauen der Märkte sofort negative Folgen für das nächste Land auf der Liste haben (Irland, Portugal …): der Dominoeffekt wäre in Gang gesetzt. Die Zahlungsunfähigkeit Griechenlands akzeptieren, kommt dem Scheitern der gesamten bisherigen Strategie gleich. Damit würde der Zweifel wachsen, dass mit dieser Strategie die Probleme der anderen Länder der Eurozone gelöst werden können. Die Tatsache, dass im Schlusskommuniqué des Europa-Gipfels Griechenland als Einzelfall bezeichnet wird, zeigt, woher Gefahr droht. Doch die Hilfe an Griechenland könnte weiteren bedrohten europäischen Ländern wegen deren Größe und wegen des Ausmaßes ihrer Verschuldung schwerlich ebenfalls gewährt werden. Hier würde eine wahre Schuldenmauer bersten, was kein Europäischer Stabilitätsfonds aufzuhalten vermöchte, wäre er mit noch so viel Finanzmitteln ausgestattet (heute belaufen sich diese auf 750 Mrd. Euro, aber die tatsächliche Darlehensgarantie auf 440 Mrd. Euro). Von daher gesehen wurde eine Schwelle überschritten, als sich im Juli 2011 das Misstrauen der Investoren gegen Italien richtete, denn dieses Land allein wiegt wirtschaftlich mehr als doppelt so schwer wie die drei Länder zusammen, die bis dahin „Hilfe“ erhalten haben (Griechenland, Irland, Portugal).

Wir stehen also vor einer grundlegenden Wende, sozusagen in einer Krise in der Krise, weil Griechenland eine gigantische Zahlungsunfähigkeit einläutet und weil die Tatsache, dass Italien zur Bedrohung dazugekommen ist, zeigt, dass die EU nicht alle Länder retten kann, selbst wenn sie ihre Anstrengungen koordiniert. Der Präsident der Europäischen Kommission, José Manuel Barroso, hat schließlich zugegeben, dass heute ganz Europa von der Verschuldungskrise betroffen ist und nicht bloß dessen Peripherie. Es muss heute sogar anerkannt werden, dass die Überschuldungskrise der öffentlichen Haushalte weltweiten Charakter angenommen hat, was nichts anderes ist als ein Ausdruck der weltweiten Krise von 2008/09. Wenn die USA und Japan momentan noch vom Diktat der Märkte verschont geblieben sind, so hängt das mit ihrem Ruf zusammen: Wer kann sich vorstellen, dass zwei der größten Wirtschaftsmächte der Welt zahlungsunfähig werden könnten? Hinzu kommt, dass die Staatsverschuldung Japans im Wesentlichen von japanischen Unternehmen getragen wird, was sie viel stabiler macht und dazu führt, dass sie der Spekulation weniger stark ausgesetzt ist. In Wirklichkeit sind die USA und Japan von der Überschuldung ebenso betroffen wie Europa. Die Staatsverschuldung Japans bricht sämtliche Rekorde: Zu Beginn des Jahres 2011 229 % des BIP. [12] Das Defizit der USA (Nettokreditaufnahme) betrug im 1. Quartal 2011 9,1 % des BIP. Die Verschuldung des öffentlichen Haushalts der USA hat Mitte Mai 2011 ihre gesetzlich festgelegte Grenze erreicht (14 294 Mrd. Dollar). Darüber hinaus darf der Staat keine weiteren Schulden machen. Diese Obergrenze macht 96 % des BIP der USA aus und wurde am Ende des 1. Quartals 2011 erreicht (das BIP wird in Jahreszahlen angegeben). Als diese Schuldenobergrenze aufgehoben wurde, stieg die Verschuldung der öffentlichen Haushalte der USA bis am 2. August auf 14 580,7 Mrd. Dollar. Damit wurde das gesamte BIP von 2010 überschritten und belief sich am Ende des 1. Quartals 2011 auf 98 % des BIP. [13] Damit nähert man sich 100 %. Nach Angaben des IWF wird dieser Prozentsatz 2012 bei 103 % ankommen. [14] 2007 betrug er 64,4 %. [15] Auch hier erfolgte dieser Sprung nach ganz klar während der Krise von 2008/09.

Obwohl die Abstufung der öffentlichen Verschuldung der USA durch die Rating-Agentur Standard and Poor’s eine logische Folge dieser Situation war, schlug sie wie eine Bombe ein. Am 5. August erfolgte die Abstufung von AAA (Maximum) auf AA+ mit negativen Aussichten. Dieser Entscheid hat zur Folge, dass amerikanische Staatsanleihen teurer werden (und somit die Verschuldung weiter steigen wird), die Zinsen mittel- und langfristig steigen, das weltweite Finanzsystem bedroht wird (das sich teilweise nach den Anweisungen der amerikanischen Schatzkammer richtet), jene einen Verlust erleiden, die Papiere von amerikanischen Staatsanleihen besitzen (in erster Linie China), das Außenhandelsdefizit der USA immer schwieriger zu finanzieren ist, und vor allem das Misstrauen gegenüber jeder Art von Staatsanleihen enorm geschürt wird. Wenn man den USA nicht mehr uneingeschränkt vertrauen kann, wie soll man dann anderen Staaten noch vertrauen? Dies alles wird die Finanzierung aller öffentlichen Defizite weiter verteuern und weitere Länder in die Zahlungsunfähigkeit treiben. Auch das Vertrauen der wirtschaftlichen Akteure wird extrem schwinden, die noch weniger investieren und konsumieren werden als bisher.

Einige orientierten sich an Keynes und dachten, dass die Budgetpolitik, die Pläne für den wirtschaftlichen Wiederaufschwung und die Erhöhung der öffentlichen Defizite die ultimative Lösung für die Krise seien, ein Mittel, das einzusetzen die Orthodoxie im Jahr 1929 verhindert habe und für dessen Einsatz man heute nun den Mut gehabt habe. Es zeigt sich jetzt, dass die so geschaffene öffentliche Verschuldung lediglich eine besondere Form einer Krise ist, die andauert und lediglich ständig ihr Aussehen ändert. Von einer Flucht nach vorn zur nächsten Flucht nach vorn wurde Zeit gewonnen, die Zahlungsfristen hinausgeschoben, es ging von der Krise der New Economy zur Immobilienkrise, von der Überschuldung der Privathaushalte zur Überschuldung der Banken und schließlich von der Überschuldung der Banken zur Überschuldung von Staaten. Aber die Welle der Ungleichgewichte entzieht sich nun der Kontrolle, die Staaten sind der letzte Damm und dieser gibt nun langsam nach. Nun ist die Stunde der Abrechnung gekommen. In meinem Buch „La grande crise du XXIe siècle“, das im März 2009 herausgekommen ist, schreibe ich: „Man kann sich (…) fragen, ob die nächste Form der Krise nicht die katastrophale sein wird, nämlich die des Misstrauens gegenüber Staatsanleihen, die gewöhnlich für absolut sicher gehalten werden. Bis jetzt hat das Kapital, das nicht mehr an die Börsen fließt oder keine Unternehmensobligationen mehr kauft, massiv Staatsanleihen gekauft, so dass sich die Staaten günstig finanzieren konnten. Aber auch hier wächst die Gefahr, die sich immer klarer abzeichnet (…) Je stärker die öffentliche Verschuldung wächst, umso teurer wird eine weitere Verschuldung. Die Staaten können intervenieren, um das kapitalistische System zu retten, was sie bis heute ohne Skrupel auch getan haben. Aber wer wird die Staaten selbst retten, wenn ihre wirtschaftliche Glaubwürdigkeit bedroht ist? Sie sind die letzte Stützmauer: nachher gibt es nichts mehr.“ [16]

Wie wir gesehen haben, war anfangs Sommer 2011 Europa das große Sorgenkind. Es war allgemein anerkannt, dass die Welt von dieser Ausnahme abgesehen aus der Krise herausgefunden habe. Die weltweite Konjunktur behandeln heißt, zuerst einmal die amerikanische Konjunktur analysieren. Es lässt sich mit Bestimmtheit nicht behaupten, die USA hätten nun die schwerste Krise seit 1929 überwunden, ganz im Gegenteil.

Grafik 1: USA: Sparquote der Privathaushalte (%) Sparbetrag der Haushalte im Verhältnis zu ihrem verfügbaren Einkommen |

Schauen wir das mal genauer an. Das BIP der USA stagnierte 2008 (-0,3 %) und sank dann stark 2009 (-3,5 %). Ein katastrophaler Rückgang, der ohne massive Intervention der öffentlichen Hand ins Bodenlose hätte führen können. Die Einkommen der Privathaushalte gingen 2009 im Vergleich zu 2008 stark zurück (-530 Mrd. Dollar). Aber der Schlingerkurs wäre noch viel größer gewesen ohne massive Aufstockung der öffentlichen Transfer-Zahlungen zu den Privathaushalten (+259 Mrd.). Diese Aufstockung hat die Lohnsenkung fast vollständig wettgemacht (-272 Mrd.). Das verfügbare Einkommen der Privathaushalte schrumpfte ebenfalls (-235,7 Mrd.), jedoch viel weniger als ihre Gesamteinkommen. Dies wurde möglich mit einer dramatischen Senkung der Einkommenssteuern für natürliche Personen (-294,3 Mrd.). Dies hing teilweise mit dem Rückgang der Einkommen zusammen, aber auch mit Steuererleichterungen großen Ausmaßes. Diese Summe (Löhne der öffentlichen Angestellten plus öffentliche Transfer-Zahlungen an die Privathaushalte minus Einkommenssteuern der natürlichen Personen) zeigt, in welchem Ausmaß die öffentliche Hand die Privathaushalte unterstützt hat. 2008 beläuft sich diese Unterstützung auf 1587,6 Mrd. Dollar, im Jahr 2009 auf 2172 Mrd., was einer Zunahme von 584,4 Mrd. entspricht. Eine Unterstützung außergewöhnlichen Ausmaßes. Dank dieser Unterstützung sank das verfügbare Einkommen der Privathaushalte nur halb so viel wie deren Einkommen. Diese Unterstützung hat verhindert, dass aus der Rezession eine tiefe Depression wurde.

Die wesentliche Frage ist demnach, wie sich diese Wirtschaft verhalten wird, wenn ihr dieses riesige öffentliche Gerüst einmal entzogen wird.

Wenden wir uns zu diesem Zweck den Quartalszahlen dieser Gesamtsumme zu (Löhne der öffentlichen Angestellten plus öffentliche Transfer-Zahlungen minus Einkommenssteuern der natürlichen Personen). Sie zeigen, dass die massive öffentliche Unterstützung im Laufe des Jahres 2008 und im ersten Halbjahr 2009 massiv zugenommen hat. Diese Unterstützung bleibt 2010 auf hohem Niveau, schwankt allerdings ständig. Im 1. Quartal 2011 kommt die Wende: die erwähnte Summe sinkt massiv(-133 Mrd. Dollar) und die öffentlichen Ausgaben sinken deutlich (-5,9 % und -1,1 % im 2. Quartal). Jetzt beginnt also der Rückgang der öffentlichen Unterstützung. Doch der Privatsektor springt nicht in die Bresche. Im Immobiliensektor dauert die Krise an: -27,7 % im Jahr 2010 (im 3. Quartal), dann Stagnation: +2,5 % (im 4. Quartal), -2,4 % im Jahr 2011 (1. Quartal) und +3,8 % (im 2. Quartal). Die Unternehmen investieren zwar mit steigender Tendenz, doch der Rhythmus des Wachstums verlangsamt sich: 18,6 % im Jahr 2010 (2. Quartal), 11,3 % (3. Quartal), 8,7 % (4. Quartal) und schließlich 2,1 % im Jahr 2011 (1. Quartal), gefolgt von einem kleinen Aufschwung (+6,3 %) (2. Quartal). Der Beitrag des Außenhandels ist manchmal positiv, aber oft negativ. Im 1. Quartal 2011 liegt das Gesamtergebnis nahe bei der Stagnation (+0,4 %) und im 2. Quartal ist es äußerst knapp (+1,3 % BIP).

Bleibt das Wesentliche: Der Konsum der Privathaushalte, der in den USA besonders ins Gewicht fällt (70,5 % des BIP gegen nur 56 % zum Beispiel in Frankreich). Doch der Privatkonsum keucht unter den sinkenden Löhnen, ist von Erwerbslosigkeit bedroht und wird von den sinkenden Werten im Immobiliensektor negativ beeinflusst, sodass er zunehmend schwächelt. In Jahresrhythmen betrachtet stieg er im 4. Quartal 2010 um 3,6 %, im 1. Quartal 2011 lediglich um 2,1 % und um bedeutungslose 0,1 % im 2. Quartal. Man wird einwenden, der Konsum in den USA leide nicht erst seit kurzem unter all diesen Belastungen und er habe sich immer wieder erholt. Das trifft zu, allerdings dank der Losung „immer weniger sparen, immer mehr Schulden“. Damit wurde die globale Nachfrage gestützt, als sie sich abschwächte, und dies, ohne dass die Löhne erhöht werden mussten, weil der Rückgang der Sparquote den Konsum erhöhte, ohne dass das Einkommen anstieg, der Anstieg der Schuldenquote stützte die Konsum- oder Investitionsausgaben (Immobilien), obwohl die Einkünfte stagnierten. Ein Modell, das auf Wunder hofft, aber explosiv ist, da der Rückgang der Sparquote und der Anstieg der Verschuldung einmal ein Ende haben. Die Krise von 2008/09 ist die Krise dieses Modells und es ist kein Weg in Sicht, wie die gleichen Resultate ohne dieses Modell erzielt werden können.

Die Sparquote der Privathaushalte steigt nun wieder an und man stellt beeindruckt fest, dass den beiden Rezessionsjahren (2008/09) ein Anstieg dieser Quote vorausging (von 2,4 % im Jahr 2007 auf 5,4 % im Jahr 2008). Dies zeigt die ganze Bedeutung dieser Anpassungen, das Ausmaß des Rückgangs dieser Quote über mehrere Jahre (2005 lag sie bei 1,5 %) hat den Konsum belebt und folglich auch das Wachstum. Es zeigt aber auch die Bedeutung ihres Anstiegs (siehe dazu Grafik 1). Ein solcher Aufschwung – den es in einer Krise unbedingt braucht – ist aufgrund des Wiedererstarkens des Sparens aus Vorsicht möglich geworden, aber auch durch das Platzen der Immobilienblase und den sich daraus ergebenden Preisverfall bei den Immobilien: Dieser Wertverlust beim Eigentum führt zu einem Konsumrückgang und zu einem entsprechendem Anstieg der Sparquote. (Grafik 1)

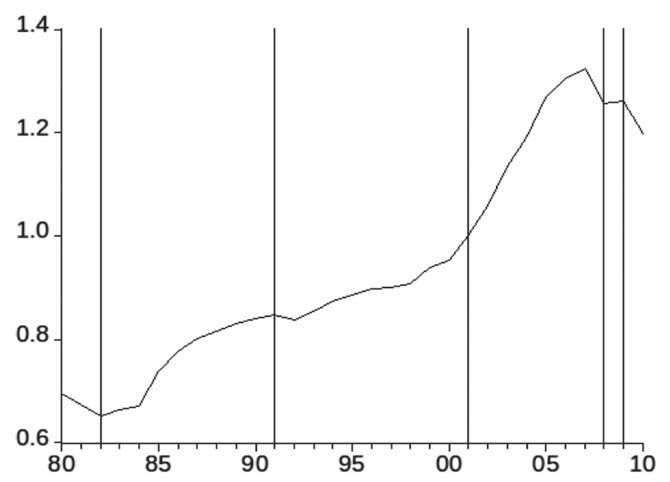

Unter den Schritten der amerikanischen Wirtschaft öffnet sich ein Abgrund, weil sich die öffentliche Unterstützung zurückzuziehen begann, ohne dass der Privatsektor in die Bresche gesprungen ist. Dies deshalb, weil das alte Modell („immer weniger sparen, immer mehr Schulden“) nicht mehr funktioniert und durch kein anderes ersetzt wurde. Es ist nicht mehr möglich, was lange Jahre der Fall gewesen ist, den Konsum mit einer tieferen Sparquote anzukurbeln anstatt mit einem Anstieg der Einkommen. Es ist auch nicht mehr möglich, was ebenfalls viele Jahre möglich war, den Immobiliensektor mit bedenkenloser Verschuldung anzukurbeln. Es kam zur Krise und sie spielt ihre Rolle, indem sie die Gleichgewichte wieder herstellt, die Sparquote der Privathaushalte erhöht, die beinahe bei null war und die Verschuldung eindämmt, die unerträglich geworden war (siehe Grafik 2). 2008 hatte die Verschuldung der amerikanischen Privathaushalte ihren Höhepunkt erreicht und belief sich auf 13 844 Mrd. Dollar. Dann sank sie 2009 auf 13 611 Mrd., 2010 auf 13 386, im 1. Quartal 2011 auf 13 318 Milliarden. Die Sackgasse ist dergestalt, dass man sich fragen kann, ob die amerikanische Wirtschaft ohne Spekulationsblase, ohne (Börsen-) Blase der New Economy oder ohne Immobilienblase je wieder zu Wachstum zurückfinden kann (Grafik 2).

Grafik 2: USA: Verschuldungsquote der Privathaushalte Verschuldung der Privathaushalte im Verhältnis zu ihrem verfügbaren Einkommen |

Auf beiden Seiten des Atlantiks hat die Stunde der Wahrheit geschlagen, weil die Krise in unterschiedlicher Form andauert, die diversen Hilfsmittel zum Herausschieben der Verfallsdaten hingegen langsam erschöpft sind. In Europa nimmt die Krise vor allem die Form der öffentlichen Überschuldung an, in den USA wird vor allem das Wachstum abgewürgt. Doch die Entscheidung von Standard and Poor’s, die USA herabzustufen, sagt genug über den universellen Charakter einer weltweiten Krise.

Der letzte Schutzwall, die USA, gibt langsam nach. Die „Märkte“ beißen jene, die sie gefüttert haben und fordern, mit öffentlichen Geldern gerettet zu werden, zögern dann aber nicht, diese gleichen Staaten anzugreifen, die ihnen geholfen haben. Unter dem Druck der „Märkte“ vertieft die „Sparpolitik“ die Krise weiter. Deren Auswirkungen verschlimmern sich dadurch, dass die „Sparpolitik“ inzwischen überall angewendet wird. Mit dieser „Sparpolitik“ soll die Verschuldung gesenkt werden, sie verschlimmert sie aber weiter, weil die Steuereinnahmen gesenkt werden. Gefangen in diesem Teufelskreis hat die kapitalistische Welt immer mehr Mühe, einen Ausweg zu finden, da das öffentliche Pulver verschossen ist, sei dies nun mit Hilfe des Budgets oder mit Hilfe von Währungsmanipulationen, während die Nationalbanken die Zinsen weiterhin hoch halten, allerdings ergebnislos. Hinter den entwaffneten Staaten zeigen sich nun klar die unerbittlichen Gesetze des kapitalistischen Systems, Gesetze, die vom unstillbaren Durst nach Profit diktiert wurden, ein System, das zusammenzubrechen droht und das die ganze Menschheit mit sich in den Abgrund ziehen könnte.

Hier kann nicht ein ganzes Programm mit allen notwendigen Maßnahmen vorgestellt werden. Einige ergeben sich direkt aus der aktuellen Lage, andere wären die logische Folge davon, andere wiederum greifen das kapitalistische System in seinen Grundfesten an. Ein solches Programm wäre zwar nützlich, doch oberste Priorität hat das Löschen der Feuersbrunst der Verschuldung. Dann müssen die Finanzinstitute in den Griff genommen werden, sie müssen daran gehindert werden, weiterhin Schaden anzurichten. Schließlich müssen die Grundlagen für einen Neustart so gelegt werden, dass Arbeitsplätze gesichert sind.

Es ist absolut dringend, das Problem der öffentlichen Schulden anzupacken.

Drei Punkte sind wichtig:

Es muss unabhängig von einem Land ein Moratorium auf alle bestehenden Schulden erlassen werden. Die Schulden müssen einem Audit unterworfen werden, um je nach den Umständen beurteilt zu werden und um festzulegen, welche Schulden zurückbezahlt werden und welche nicht. Es ist klar, dass ein wesentlicher Teil der Schulden nicht anerkannt wird. Der Rest wird in Tranchen aufgeteilt, reduziert, eine Obergrenze festgelegt usw.

Die Statuten der Europäischen Zentralbank müssen so rasch wie möglich revidiert werden, um das öffentliche Defizit finanziell zu decken (die EZB kauft Titel der öffentlichen Schuld bei deren Herausgabe). Die EZB kauft bereits solche Papiere, doch es geht vor allem um den „Second-Hand-Markt“, auf dem die von den Banken gekauften Wertpapiere weiterverkauft werden. Damit können die Banken beim Kauf eine Risikoprämie verlangen und erhalten gleichzeitig die Garantie, die Wertpapiere weiterverkaufen zu dürfen. Durch die finanzielle Deckung des Defizits könnte sich die Finanzwelt nicht mehr erpresserisch verhalten.

Beim öffentlichen Defizit muss die Situation neu aufgegleist werden, insbesondere wenn auf die vom Markt zur Verfügung gestellten Fonds verzichtet werden soll. Eine umfassende Steuerreform ist notwendig, um die den Unternehmern gewährten Vorteile abzuschaffen und um die hohen Einkommen, die Profite der Gesellschaften und den Besitz der Reichen hoch zu besteuern.

Die Krise hat klar gezeigt: Die Finanzwelt muss an die Kandare genommen werden. Neben dem Verbot der Verbriefung von Forderungen und spekulativem Kapital müssen das Bankgeheimnis aufgehoben, Steuerparadiese stillgelegt und ein großer öffentlicher Bankenpool geschaffen werden. Letzteres soll mit Hilfe der Verstaatlichung einer ganzen Reihe von Großbanken geschehen. Der Bankapparat muss strenger Kontrolle unterstehen. Es bedarf einer klaren Trennung zwischen Investmentbanken und Geschäftsbanken. Die Finanztransaktionen müssen besteuert und die Kapitalflüsse kontrolliert werden. Leerverkäufe müssen verboten werden, die die Spekulation mit Papieren möglich machen. Die Börsen müssen eine untergeordnete Stellung erhalten, was wir mit der Einführung einer stärkeren Besteuerung der Mehrwerte, mit der Einführung einer Frist zwischen Kauf und Wiederverkauf von Aktien oder einfach damit erreichen können, dass emittierte Papiere nicht zediert (abgetreten) werden können. Schließlich müssen die Zentralbanken und sämtliche Finanzinstitute der strikten Kontrolle der öffentlichen Hand unterstellt werden.

|

|||||||||

Wenn man nicht will, dass die gleichen Ursachen immer die gleiche Wirkung haben, muss mit dem Modell der liberalen Globalisierung gebrochen werden. Dafür sind Dinge notwendig, die hier nicht entwickelt werden können, sei es bezüglich des Rechts auf Unternehmensbesitz, sei es eine andere Globalisierung (und ein anderes Europa), sei es der Umfang der gemeinschaftlichen Güter oder die Umweltkrise. Aber unerlässlich, der Grundstock, auf dem aufgebaut werden kann, ist ein neues Lohnverhältnis. Eine neue Aufteilung des hinzugefügten Wertes ist notwendig, die sich radikal von der heutigen unterscheidet, um so die Grundlagen zu schaffen für eine andere Entwicklung. Zudem muss der Arbeitsmarkt stabilisiert werden, in dem die unbefristeten Arbeitsverträge wieder der Normalfall werden, in dem die verschiedenen Formen prekärer Arbeit beschränkt werden, ebenso die Entlassungen. Die sozialen Errungenschaften müssen garantiert sein, die „Sparpolitik“ beendet und wieder öffentliche Dienste aufgebaut werden, die diesen Namen auch verdienen.

Das sind die dringendsten Dinge. Dies zu erreichen wäre schon toll, sich damit zu begnügen wäre unlogisch. Wird nicht gesehen, dass hinter dem einen oder anderen „Auswuchs“ der Finanzwelt der Geist eines Systems steht, des Kapitalismus? Wird nicht gesehen, dass hinter der liberalen Globalisierung immer noch und erneut die Ansprüche eines Systems stehen, des Kapitalismus? Die gegenwärtige Krise hat auf der Welt bereits unsägliches Leid verursacht. Deren neue Entwicklungen sind von daher extrem bedrohlich. Es ist Zeit, einen Schlussstrich zu ziehen, es ist Zeit, nach neuen Ufern aufzubrechen.

|

17. August 2011 |

Dieser Artikel erschien in Inprekorr Nr. 6/2011 (November/Dezember 2011).